· Nel brevissimo termine si assisterà a un forte rallentamento nel settore alberghiero, nei centri commerciali e nella fornitura di servizi di co-working.

· I volumi delle locazioni degli uffici subiranno probabilmente una contrazione, per poi tornare a crescere nella seconda parte dell’anno. Tuttavia, è necessario monitorare la redditività delle aziende e il prezzo delle azioni.

· Le importazioni dalla Cina da parte di Stati Uniti ed Europa stanno diminuendo a causa dell’interruzione della supply chain, e ciò potrebbe indebolire la domanda di magazzini strettamente legati all’import dalla Cina.

· Il settore residenziale dovrebbe rivelarsi più resiliente; tuttavia permane la preoccupazione per la gestione e i rendimenti delle residenze per studenti e per anziani.

Impatto nel lungo termine

· La valutazione delle ripercussioni dell’emergenza coronavirus sul lungo termine richiede particolare attenzione. Una delle possibili conseguenze sarà la necessità di ridefinire rotte delle supply chain al di fuori della Cina.

· Inoltre, è prevedibile che cambieranno le modalità di utilizzo degli asset real estate da parte dei locatari. I tenant degli uffici potrebbero valutare di aver bisogno di meno spazio in generale e optare per lo smart working per una parte della forza lavoro a rotazione. I fornitori di strutture per il co-working potrebbero registrare una minore domanda di postazioni di lavoro ravvicinate, considerando che rimarrà una maggiore consapevolezza in materia di igiene e salute.

· Una parte crescente delle vendite retail passerà ai canali online.

· Le supply chain globali si accorceranno e le aziende diversificheranno parte delle catene di approvvigionamento al di fuori della Cina.

Prospettiva globale nel breve termine: gli effetti sul retail

Asia: Primo epicentro del coronavirus, le attività stanno lentamente ripartendo in tutta la Cina, mentre le limitazioni sugli spostamenti vengono progressivamente eliminate. La maggior parte dei negozi e dei ristoranti sono ora aperti, anche se il numero dei clienti rimane notevolmente al di sotto dei livelli pre-coronavirus (ad esempio è fermo al 30% circa nei centri commerciali di Shanghai). Le restrizioni sugli spostamenti messe in campo continueranno a limitare i flussi turistici, andando a pesare sul settore retail, già duramente colpito. Hong Kong, Singapore e l’Australia hanno introdotto misure di quarantena domiciliare per tutti i visitatori (compresi i residenti) al fine di limitare le infezioni importate. I retailer chiedono facilitazioni sui canoni di locazione per far fronte alla situazione di difficoltà, mentre si stanno implementando misure governative, come sussidi, per aiutare i retailer ad affrontare la crisi. Se un blocco delle città in tutta la regione è improbabile, il timore di nuovi casi e l’invito da parte dei governi a mantenere una distanza sociale continueranno a inibire l’attività dei consumatori, andando a colpire in particolar modo i settori della ristorazione e dell’ospitalità.

Europa: Nel prossimo mese la situazione dei retailer che erano già in sofferenza nella fase pre-virus potrebbe aggravarsi e un’ondata di fallimenti potrebbe andare ad aumentare il numero di vacancies in tutte le tipologie di spazi retail. I locatari di spazi dedicati alla ristorazione continueranno a essere quelli maggiormente colpiti. L’epidemia catalizzerà lo spostamento dei consumatori sui canali online, in particolar modo nei settori e nei Paesi che hanno storicamente resistito all’avanzare dell’e-commerce. I retailer in grado di attivare solide piattaforme online avranno un’àncora di salvezza indispensabile per il loro modello di business e per la loro redditività. Le aziende prive dei canali online, come ad esempio Primark, si trovano in una posizione più complessa. Il risultato netto operativo di tutto il settore retail diminuirà drasticamente nel corso del prossimo mese, mentre è probabile che nel breve termine i proprietari siano disposti a negoziare rispetto ai canoni di locazione. Potrebbero non registrarsi impatti sulle valutazioni perché nel prossimo mese non verranno effettuate valutazioni di asset. Le transazioni di investimento diminuiranno in modo significativo poichè si eviterà di investire in asset retail in una fase di forte volatilità e con risultati operativi netti e base di locatari incerti. Gli investimenti più opportunistici si focalizzeranno su asset ancorati alla vendita di beni alimentari / retail park.

Stati Uniti: Gli effetti sugli immobili retail varieranno a seconda di quanto questi siano collegati ad attività turistiche, spese discrezionali e non discrezionali. I punti vendita ancorati ai beni alimentari saranno più resilienti grazie alla minore esposizione alle supply chain globali e per la particolare natura di questa tipologia di immobili che rispondono a bisogni necessari. I centri commerciali vedranno probabilmente diminuire l’affluenza di clienti e saranno più esposti a causa dei retailer che sono riforniti da supply chain globali o sono attivi nella ristorazione e nell’intrattenimento. Una crisi prolungata potrebbe accelerare i fallimenti nel segmento retail. I dati preliminari sull’afflusso di clienti nel retail hanno fatto registrare un calo del 9,1% due settimane fa, con un calo ancora più importante per il segmento luxury. Green Street ha rivisto i valori degli spazi commerciali di classe A, ribassandoli di un ulteriore 5% a causa di COVID-19. Sul mercato i tassi di capitalizzazione impliciti dei centri commerciali sono compresi in un range dell’8-9%.

Prospettiva globale nel breve termine: gli effetti sugli uffici

Asia: Sebbene non si registri un’evidente calo negli affitti di fascia alta, tuttavia, come reazione istintiva alla pandemia, difficilmente le aziende adotteranno politiche di espansione aggressive, a causa del clima di incertezza economica e commerciale. Il consenso nel mercato prevede una forte contrazione nel primo trimestre, una crescita debole nel secondo trimestre e una ripresa lenta nel secondo semestre. In modo analogo al periodo 1997-2003, a causa del prolungato rallentamento dell’economia, si assisterà a un aumento dei fallimenti nei prossimi mesi, dovuti al clima economico del tutto particolare in cui ci troviamo. La maggior parte degli indicatori del sentiment mostrano un brusco rallentamento, mentre inizia a evidenziarsi un calo della redditività. Un’indagine dell’indice giapponese Tankan ha evidenziato un forte calo negli indici di diffusione del settore manifatturiero e non-manifatturiero, che suggeriscono previsioni in flessione per i bilanci aziendali. Le condizioni del mercato del lavoro iniziano a evidenziare delle problematicità, il tasso di disoccupazione a Hong Kong, ad esempio, ha toccata il livello più alto degli ultimi 9 anni. Le piccole aziende saranno probabilmente le più colpite da questa recessione, nonostante il sostegno governativo. Gli uffici di classe B in zone periferiche, in particolar modo edifici con ampie porzioni di spazio dedicati al co-working, faranno registrare affitti e tassi di occupazione tendenti presumibilmente al ribasso nei prossimi mesi.

Europa: Le aziende adotteranno probabilmente un approccio di cauta attesa prima di firmare nuovi contratti di affitto o acquisire altri spazi negli edifici che già occupano. In alcuni Paesi si stanno già pubblicizzando gli affitti per le vacanze. Nello scenario migliore si verificherà una ripresa del settore nella seconda metà del 2020, ma ci sarà una probabile perdita di posti di lavoro negli uffici nel caso in cui l’interruzione delle attività si prolungasse nel secondo semestre e le aziende fossero costrette a ridimensionarsi. Una contrazione nella crescita degli affitti è inevitabile, ma i livelli degli affitti per gli asset nei mercati con bassi tassi di posti liberi nei distretti finanziari centrali (CBD) dovrebbero rivelarsi più difensivi. Per il co-working si po’ prevedere un rallentamento a causa della necessità di mantenere la distanza tra le persone, ma mercati con una grande concentrazione di aziende tech potrebbero rivelarsi più resistenti grazie alla domanda di servizi di società come Zoom, Slack e Microsoft, collegata all’aumento dello smart-working e alla crescente richiesta di servizi video per l’home entertainment. In uno scenario di prolungata recessione prevediamo un calo degli affitti con una scala di correzione regolata in base alla volatilità dei mercati specifici. Altrove, l’approccio risk-off potrebbe portare a una sospensione dei progetti di sviluppo in mancanza di tenant che avevano precedentemente sottoscritto l’impegno a occupare spazi, mentre difficilmente verranno finanziati progetti per accrescere il valore degli asset. Questa situazione potrebbe creare l’opportunità di spuntare prezzi d’ingresso scontati. Nel frattempo, uno scenario di tassi di interesse più bassi suggerisce valori difensivi per asset core sicuri, ma non si può escludere un temporaneo disallineamento dei valori prime. Il prolungarsi delle tempistiche delle transazioni e il ritardo dei nuovi progetti sono già evidenti. Soffriranno in modo particolare le attività internazionali, soprattutto nelle città che tradizionalmente attirano capitali asiatici.

Stati Uniti: Nel breve termine assisteremo a un probabile calo dei contratti di affitto per gli edifici ad uso uffici perché l’emergenza coronavirus ha portato le aziende a rimandare ogni decisione relativa ad affitti e assunzioni. Se si dovesse entrare in una fase di recessione, si può prevedere che gli inquilini degli uffici cerchino respiro rinnovando contratti per spazi più piccoli a prezzi inferiori, o che dichiarino fallimento, lasciando vuoti uffici in varie aree degli Stati Uniti. Green Street stima che l’indice M-RevPAF (Market Revenue per Available Foot ) calerà di ~100 punti base nel 2020, intorno allo 0% circa, a causa del coronavirus. Prevediamo che gli uffici sulla costa ovest continueranno a registrare performance migliori rispetto a quelli sulla costa est. Gli inquilini degli uffici si stanno chiedendo se hanno reso gli spazi lavorativi troppo limitati. Il mercato indica che i tassi di capitalizzazione impliciti degli uffici si aggirano intorno al 6%. Si tratta di un aumento di 80 punti base rispetto a metà febbraio, prima dello scoppio dell’epidemia di COVID-19.

Prospettiva globale nel breve termine: gli effetti sul settore logistico/industriale

Asia: Dallo sconvolgimento delle filiere degli approvvigionamenti dovuto al blocco parziale e totale in Cina, fino ai tagli alla produzione dovuti a mancanza di manodopera e rifornimenti, le aspettative per il settore manifatturiero in Cina, Singapore e Giappone sono crollate con il diffondersi del coronavirus in tutto il mondo, insieme al timore di una recessione economica e di un ulteriore rallentamento degli scambi commerciali. Assisteremo a un probabile calo della domanda di magazzini utilizzati per la produzione, il commercio e il trasferimento delle merci nei porti, ma le moderne strutture logistiche, quali i centri di distribuzione, le strutture per l’ultimo miglio e per lo stoccaggio refrigerato, resisteranno meglio, perché le restrizioni alla vita sociale stanno facendo aumentare le vendite online, soprattutto di prodotti legati alle necessità quotidiane e di beni alimentari. Tuttavia, anche le aziende di e-commerce, che probabilmente reggeranno meglio di altre in questa situazione, non punteranno a occupare nuovi spazi in modo aggressivo, e gli affitti subiranno pressioni col perdurare della pandemia.

Europa: Il focus della discussione si è spostato sull’identificazione di strutture logistiche fondamentali per il sistema, necessarie a mantenere attive le catene di approvvigionamento di beni alimentari e dispositivi sanitari. Alcune delle aziende interessate sono ora alla ricerca di affitti di breve durata e alcuni fornitori di servizi logistici si sono offerti di liberare spazi per consentire il flusso di queste tipologie di merci, in caso di necessità. La Guerra commerciale tra Stati Uniti e Cina ha spinto a ripensare le supply chain delle aziende manifatturiere a livello globale. Questo processo subirà probabilmente un’accelerazione a causa del COVID-19 perché le aziende si stanno rendendo conto che la difficoltà di realizzare filiere più resilienti non riguarda solo la Cina, e che, in generale, c’è bisogno di accorciare le distanze (anche attraverso delocalizzazioni), diversificare i fornitori e avere una maggiore disponibilità di scorte. Tutte queste misure avranno probabilmente un costo, ma il real estate logistico trarrà in cambio vantaggio da un aumento della domanda, ad esclusione dei grandi porti marittimi che gestiscono i commerci globali sulle lunghe distanze. Nel continente europeo, potrebbero essere avvantaggiate le località con costi più bassi nell’Europa dell’Est, in Portogallo, Turchia e anche nell’Africa del Nord. I vantaggi sul lungo periodo avranno come controparte gravi rischi nel breve periodo, legati alla chiusura delle fabbriche, alla mancanza di manodopera e all’interruzione della filiera dei rifornimenti; fattori che sono destinati a portare a creare difficoltà ai retailer, ai fornitori di servizi logistici integrati (3PL) e ai produttori più deboli.

Stati Uniti: La domanda di magazzini sulla costa occidentale per la supply chain (non collegata all’e-commerce) potrebbe subire ripercussioni negative, perché l’import dalla Cina era già in calo a causa della guerra commerciale ed è destinato a calare ulteriormente a causa del coronavirus. Prima dello scoppio dell’epidemia, le importazioni dalla Cina registravano un calo del 16% annuo a causa della guerra dei dazi tra Stati Uniti e Cina. I prodotti cinesi rappresentano il 58% delle importazioni della costa occidentale attraverso container. In Cina, l’80% delle grandi aziende industriali sta riprendendo l’attività produttiva e dovrebbe tornare a regime nei prossimi mesi. Secondo le previsioni di Green Street l’indice M-RevPAF per le strutture di stoccaggio scenderà di ~200 punti base nel 2020, al 3,1%, a causa dei problemi relativi alle catene di approvvigionamento e del rallentamento del PIL. Sul mercato il tasso di capitalizzazione implicito dei magazzini si aggira intorno al 4,5%, contro il 4,3% di un mese fa. Le conseguenze sul lungo termine sono una ridefinizione delle rotte delle filiere di approvvigionamento dalla Cina verso altre regioni dell’Asia (se fattibile) e il Nord America, il che potrebbe avere effetti sulla domanda di magazzini sulla costa occidentale.

Prospettiva globale nel breve termine: gli effetti sul residenziale

Asia: Quanto più a lungo dureranno la pandemia e la recessione, tanto più il mercato del lavoro e la crescita dei salari peseranno sulla sostenibilità degli affitti. Per quanto sia uno dei settori più resilienti, il segmento delle abitazioni multifamiliari di Tokyo non uscirà indenne da una pandemia prolungata, soprattutto perché i valori degli affitti sul mercato iniziano a diminuire, anche se il tasso di occupazione si è storicamente mantenuto al di sopra del 90% attraverso i cicli. Il settore delle residenze per studenti (Purpose-Built Student Accommodation-PBSA) in Australia sarà probabilmente duramente colpito nel breve periodo in termini di livelli di occupazione e redditività, perché parte degli studenti stranieri ha rimandato l’inizio dei corsi. Le città con fondamentali più solidi, quali Sydney e Melbourn,e terranno meglio di Adelaide e Perth. I volumi di investimento e le nuove costruzioni saranno probabilmente destinati a calare quest’anno, mentre gli operatori rivedranno la loro strategia di gestione degli asset. Sul lungo termine, questo settore rimane uno dei più solidi in considerazione della forte domanda di istruzione proveniente dai mercati emergenti più importanti, quali Cina e India.

Europa: nel segmento degli alloggi per studenti c’è il rischio che la diminuzione di domande di ammissione dall’estero per il nuovo anno accademico comprometta le entrate. Occorrerà monitorare i progetti di sviluppo per nuove residenze, in particolar modo quelli che prevedono tempistiche di completamento stringenti.

Per quanto riguarda gli immobili destinati all’affitto, i governi hanno promesso sostegno e la temporanea sospensione dei mutui ai locatori.

La difficoltà del momento conferma quanto sia importante seguire una solida strategia che punti a località resilienti ben posizionate per trarre vantaggio dai trend strutturali di lungo termine. Il settore residenziale, in tutte le sue tipologie, deve essere preso in considerazione in una prospettiva di lungo termine. E in questa prospettiva, in Europa persistono forti venti a favore degli immobili destinati all’affitto, le residenze per studenti e i progetti di co-living. Le perturbazioni dello scenario economico potrebbero accelerare la domanda del segmento degli affitti nel caso in cui le correzioni di prezzo delle case fossero seguite da condizioni di prestito più rigorose. Proseguono le trattative per i progetti in corso, con revisioni delle sottoscrizioni, dei finanziamenti e del costo dei terreni. Esternamente, occorre monitorare gli sviluppatori/i proprietari di asset esistenti/nuovi progetti in caso si vengano a trovare in situazioni di difficoltà.

Stati Uniti: Il settore delle residenze multifamiliari – appartamenti, prefabbricati, appartamenti monofamiliari da affittare – è considerato uno dei settori più difensivi nelle fasi di declino economico. Ad impattare sul settore residenziale sarà prima di tutto il rallentamento dell’economia, viste le recenti modifiche sulle previsioni di crescita per occupazione e salari. Le previsioni di crescita per l’occupazione nel 2020 sono state tagliate per il crescente rischio di un rallentamento dell’economia, ancora più marcato a causa del COVID-19. Probabilmente un minor numero di persone si trasferirà, il che significa che un maggior numero di inquilini rimarrà negli stessi appartamenti e di conseguenza ci sarà un incremento dei valori degli affitti, visto che l’aumento dei canoni di affitto al rinnovo è solitamente superiore rispetto all’aumento previsto per nuovi contratti di locazione. Degno di nota il fatto che l’andamento del rendimento operativo netto degli immobili prefabbricati non ha mai registrato tassi negativi e mantiene uno dei più bassi livelli di volatilità dei rendimenti nelle fasi di recessione.

Prospettiva globale nel breve termine: gli effetti sul debito

Asia: È troppo presto perché gli effetti possano essere avvertiti sui mercati. Siamo convinti che assisteremo a uno spostamento verso asset di qualità superiore e aziende di credito più elevato. Data la riduzione dei tassi di interesse base, non sarebbe immediatamente scontato un innalzamento dei tassi globali (cioè lo spread potrebbe non aumentare significativamente). Questo potrebbe voler dire che, o una transazione viene conclusa ai tassi di mercato correnti (2.5% – 3.0%), o potrebbe non essere conclusa affatto. Crediamo che ci sarà un rallentamento dell’impiego di capitale di debito sul mercato perché gli istituti di credito adotteranno un approccio più cauto. Questo potrebbe tradursi per Nuveen nella possibilità di realizzare buone opportunità, considerando la possibilità di garantire certezza di esecuzione e la capacità di avviare transazioni importanti, dagli 80 milioni di dollari in su.

Europa: La turbolenza del mercato del credito minaccia di estendersi ai finanziamenti del real estate commerciale.

Prestiti esistenti: La sicurezza dovrebbe derivare da strutture di prestito predefinite, accordi, solide sottoscrizioni, e leve messe in campo a protezione della posizione del prestatore. Ma ci sono chiaramente rischi derivanti dai rendimenti degli affitti, e lo scenario è molto specifico e varia a seconda del settore. La comunicazione con gli enti erogatori e la valutazione del contesto sono importanti.

Nuovi prestiti: È improbabile che il bisogno di sicurezza porti a costi di debito più stringenti. Il credito si fa sempre più difficile e costoso per i settori del retail, dell’intrattenimento e il settore alberghiero; la determinazione dei prezzi varierà a seconda del settore, della qualità e dell’ubicazione. Lo stress economico del settore bancario potrebbe offrire ai “nuovi finanziatori” l’opportunità di aumentare la loro esposizione.

Stati Uniti: La pandemia di COVID-19 ha rapidamente portato i tassi di interesse del Tesoro statunitense a 10 e 30 anni ai minimi storici. La Federal Reserve ha tagliato il tasso dei fondi federali allo 0-0,25%, ha annunciato un programma di quantitative easing da 700 miliardi di dollari nel tentativo di dare stimolo ai prestiti e ha prestato 1,5 trilioni di dollari attraverso accordi di riacquisto di breve termine per mantenere la liquidità. Dal punto di vista dei beneficiari dei prestiti, il contesto a bassi tassi di interesse favorirà rifinanziamenti a tasso fisso a scapito dei tassi variabili all’origine. Tuttavia, dal punto di vista degli erogatori, i volumi di prestiti erogati nel 2020 saranno di gran lunga inferiori rispetto agli anni precedenti perché i beneficiari faticheranno a gestire i nuovi tassi. Quando i mercati dei mutui commerciali torneranno ad avere disponibilità di liquidità, i beneficiari dovranno probabilmente sottostare a standard di sottoscrizione più rigidi. Se la volatilità persisterà, i beneficiari dei prestiti faranno probabilmente riferimento allo spread dei mutui in base al LIBOR o ai tassi di riferimento delle tesorerie.

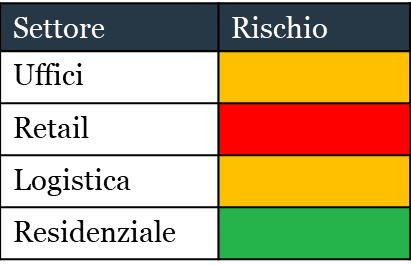

COVID-19, focus sull’Asia Pacifico: valutazione dei rischi

Segnali di ripresa per le attività economiche in Cina

Le piccole economie aperte di Hong Kong & Singapore sono più esposte alle perturbazioni del mercato

La produzione in importanti settori industriali nella Corea del Sud risente della mancanza di beni e componenti intermedi

Uffici: i tenant mostrano un approccio ancora più cauto rispetto ai piani di espansione; le decisioni relative ai contratti di affitto vengono rinviate a causa della difficoltà di business

Retail: forte pressione al ribasso sugli affitti; i proprietari degli immobili retail concedono ai tenant agevolazioni/sgravi

Logistica: l’epidemia accelera la diffusione dell’e-commerce, nonostante l’attività industriale proceda in modo ridotto

Residenziale: il settore residenziale soffre meno; le restrizioni agli spostamenti e nuove regole potrebbero rallentare il segmento delle residenze per studenti

Prime: i mercati e gli asset resilienti e con solidi fondamentali garantiscono i rendimenti più interessanti sul lungo termine

Secondari: l’andamento dei prezzi e la sicurezza dei rendimenti sono sotto pressione perché i tenant finanziariamente deboli sono più vulnerabili nell’attuale contesto

Progetti di sviluppo: maggiore incertezza per le tempistiche di costruzione e le trattative per i finanziamenti

Debito: la fuga verso asset sicuri e l’aumento dello stress bancario offrono opportunità ai finanziatori

Secondo la Japan National Tourism Organization (JNTO), l’arrivo dei visitatori in Giappone a febbraio è sceso del 58,3% su base annua, dopo un calo dell’1,1%, sempre su base annua, a gennaio. Nonostante le ripercussioni del COVID-19, gli arrivi a gennaio sono diminuiti di poco per via delle vacanze per il capodanno cinese, che quest’anno sono iniziate un po’ prima (dal 24 al 30 gennaio, mentre lo scorso anno sono state dal 4 al 10 febbraio). Tuttavia, questo fattore ha avuto l’effetto contrario a febbraio, quando si sono materializzati in pieno gli effetti dell’epidemia di COVID-19. Il governo cinese ha vietato i viaggi di gruppo dall’estero il 27 gennaio. Gennaio e febbraio insieme, hanno portato a un calo del 29,2% su base annua.

L’attualità in sintesi:

• La Cina, Hong Kong e Singapore hanno registrato un afflusso di viaggiatori dall’estero alla ricerca di terapie e analisi, esponendoli al rischio di una nuova ondata di infezioni

• L’Australia e la Nuova Zelanda hanno vietato l’ingresso ai non residenti a partire dal 20 marzo

• In Corea del Sud stiamo vedendo una tendenza verso la stabilizzazione; il Ministro degli Esteri sostiene che i test a tappeto sono stati la chiave del basso tasso di mortalità nel Paese

• Il Giappone valuterà la possibilità di concedere sovvenzioni alle famiglie come parte di un pacchetto di stimoli, che potrebbe valere più di 30 trilioni di yen (276 miliardi di dollari americani), per affrontare le ricadute del virus

• Il Comitato Olimpico Internazionale ha rinviato i Giochi Olimpici al 2021

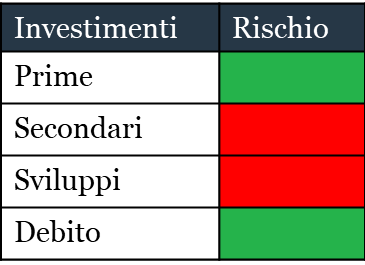

COVID-19 focus sull’Europa: valutazione dei rischi

L’economia italiana era in difficoltà già prima dell’epidemia di COVID-19.

Italia e Germania hanno la quota maggiore di popolazione anziana, più esposta al virus.

Il Sistema sanitario nazionale del Regno Unito sembra essere il più fragile e quello della Germania il più solido.

L’industria del turismo rappresenta una quota importante del PIL di Italia, Spagna, Grecia e Portogallo.

Uffici: gli sviluppatorisono stati più disciplinati rispetto ai cicli precedenti, ma si tratta di un settore ciclico.

Retail: le difficoltà del settore rischiano di acuirsi, andando a intaccare Paesi quali Germania, Spagna e Italia, dove il retail aveva retto relativamente bene.

Logistica: il settore logisticobeneficia di condizioni strutturali favorevoli, ma l’attività di sviluppo è intensa, e storicamente è sempre stato un mercato ciclico.

Residenziale: la domanda dipende dal trend demografico e il residenziale è generalmente un settore meno ciclico. Occorre monitorare i segmenti di nicchia meno stabili, quali i co-living o le residenze per studenti.

Gli asset prime con inquilini con contratti sicuri rappresentano sempre la scommessa migliore nei momenti difficili.

Gli asset secondari sono i primi a risentire di una domanda debole e del calo della liquidità nel mercato degli investimenti.

I contratti di locazione per i progetti di sviluppo potrebbero risentire delle difficoltà a cui sono esposti gli inquilini.

Gli investitori opportunistici avranno presto possibilità interessanti.

I titoli di debito con un Loan To Value e vincoli adeguati sono meglio posizionati rispetto ai titoli azionari.

L’Italia è stato il primo paese europeo a registrare un forte aumento di casi e a decidere per il blocco delle attività, quindi possiamo considerare il Paese una sorta di sentinella per il manifestarsi dei primi segnali di miglioramento. Tuttavia, ci vorranno settimane prima di arrivare alla soluzione del problema e a un miglioramento della situazione. Tutti gli altri Paesi sembrano seguire lo stesso sviluppo, con 1-2 settimane di ritardo. Gran Bretagna e Irlanda sembrano essere più in ritardo sulla curva di diffusione dell’infezione per via della loro posizione più periferica e dell’assenza di paesi confinanti (la Germania da sola confina con 9 paesi).

Tutti i Governi, le banche centrali e l’Unione Europea hanno annunciato analoghe e importanti misure di sostegno alle imprese. È atteso un allentamento delle normali misure fiscali. Tuttavia, i paesi più solidi finanziariamente, quali Paesi Bassi, Svezia o Germania, sapranno meglio far fronte alla necessità di offrire un aiuto concreto alle proprie imprese. Tuttavia, le profonde interconnessioni economiche, fanno sì che i problemi di un paese (l’Italia in particolare) possano avere enormi ripercussioni sul resto dell’Eurozona. Al momento è impossibile dire se le economie più manifatturiere, quali Italia, Germania, Svezia o Polonia reagiranno meglio o peggio delle economie più orientate ai servizi, quali Regno Unito, Spagna o Francia. La Banca Centrale Europea ha annunciato misure d’emergenza per l’acquisto di bond governativi e di impegni commerciali per 750 miliardi di euro. Le misure sono state presentate con toni più decisi e rassicuranti; quindi sono state meglio recepite dai commentatori e dai mercati finanziari rispetto agli annunci precedenti. Anche le banche centrali di Gran Bretagna e Norvegia hanno annunciato misure per risollevare le economie nazionali.

L’attualità in sintesi:

- Le importanti iniziative della banca centrale hanno contribuito a contenere le pesanti perdite sui mercati obbligazionari mondiali, riducendo i costi di indebitamento dell’Eurozona rispetto ai picchi dei giorni precedenti.

- Il pacchetto ‘shock and awe’ (colpisci e sorprendi) della BCE ha fatto salire i bond dell’Eurozona; Christine Lagarde ha commentato: “Non ci sono limiti al nostro impegno per l’euro.”

- Il governo irlandese stima che 400.000 lavoratori, su un totale di 2,3 milioni, potrebbero perdere il posto di lavoro a causa della crisi del coronavirus.

– La chiusura dei confini è effettiva e la vita sociale è stata azzerata nella maggior parte dei paesi.

– Le principali aziende automobilistiche europee hanno annunciato la chiusura a causa della mancanza di forniture e per la necessità di garantire la sicurezza del personale. Altre aziende con tempistiche di lavorazione meno stringenti potrebbero reggere ancora un paio di settimane.

– Per il retail offline sono state imposte severe restrizioni. La maggior parte dei negozi in Italia, Spagna, Austria, Svizzera, Francia e Germania sono chiusi, ad eccezione dei negozi di alimentari, farmacie e rivenditori di casalinghi ed elettronica.

– L’e-commerce di beni alimentari, casalinghi ed elettronica sta vendendo più che nel periodo natalizio.

– I mercati degli investimenti del real estate sono entrati in una fase di sospensione, e le transazioni sono state rinviate o abbandonate. Le operazioni già nella fase di due diligence sembrano in gran parte continuare. Le banche stanno riconsiderando la strategia da adottare, i costi della liquidità sono aumentati e questa settimana nuovi finanziamenti si esauriranno.

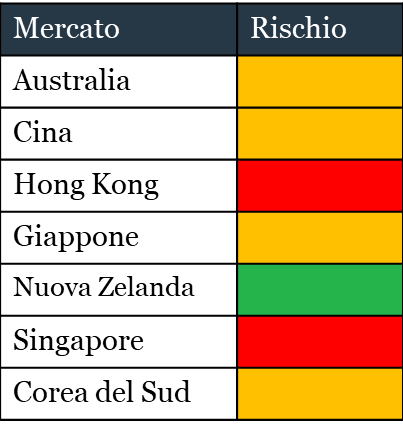

COVID-19 focus sugli Stati Uniti: valutazione dei rischi

Uffici: I contratti diaffitto di breve termine sono destinati a diminuire perché le imprese adotteranno un approccio più cauto. Una forte recessione spingerebbe la maggior parte delle aziende a ripensare le proprie esigenze di spazio, portando a un minor numero di rinnovi e a un calo della domanda di spazi.

Retail: le difficoltà del retail potrebbero intensificarsie accelerare il fallimento di alcune realtà. Il retail era in sofferenza prima del COVID-19 e continuerà a esserlo anche dopo.

Le strutture logistiche non beneficeranno in modo uniforme della situazione. I magazzini legati ad attività di e-commerce potrebbero essere avvantaggiati, mentre, con lo spostamento delle supply chain globali al di fuori dalla Cina, dovrebbe calare la domanda per le strutture che dipendono dall’import di prodotti dalla costa ovest.

Appartamenti: l’andamento della domanda dipenderà da quanto si farà sentire la recessione negli Stati Uniti, perché la domanda è strettamente correlata alla crescita dell’occupazione. Nel caso in cui molti degli occupanti degli appartamenti perdano il proprio posto di lavoro, la crescita degli affitti e dei valori rallenterà.

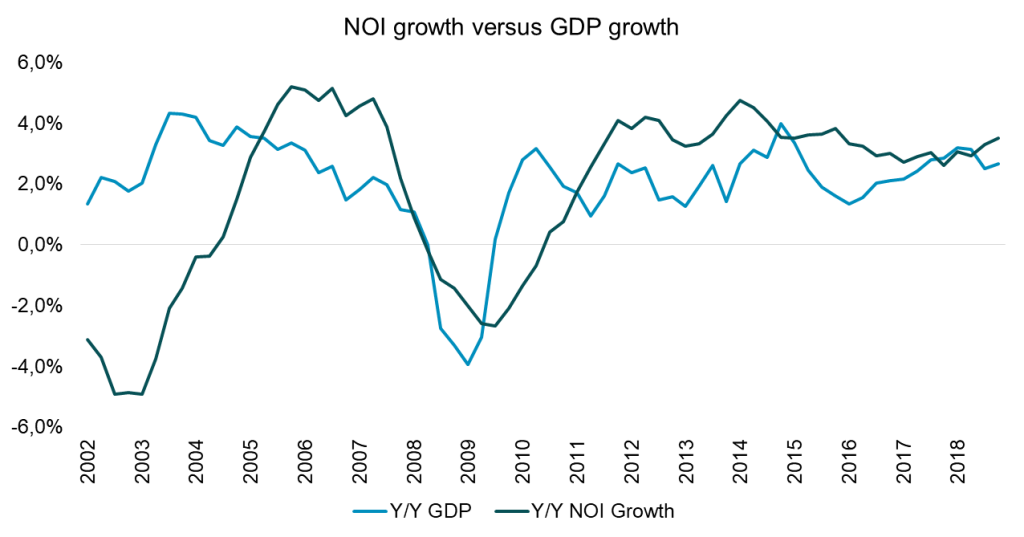

La crescita del NOI correlata alla crescita del PIL

La crescita del rendimento operativo netto (NOI) va di pari passo con la crescita economica: la crescita delNOI è correlata alla crescita del PIL – con un leggero ritardo. La crescita economica o l’assenza di crescita iniziano a manifestarsi nella crescita del NOI con un ritardo di un anno circa. Sfortunatamente, i primi dati attendibili sulla crescita del NOI risalgono solo al 2001, e l’analisi si limita quindi alle fasi di recessione del 2001 e del 2007-2009. La crescita del NOI è più variabile per quei settori che prevedono contratti di locazione di breve durata – appartamenti, residence e depositi.

Source: NCREIF Operational Index, U.S. Bureau of Economic Analysis

Il valore degli immobili di proprietà privata è destinato a scendere nei prossimi mesi. È difficile stabilirlo ora, finché non avremo maggiori informazioni sulla diffusione del virus negli Stati Uniti, ma un calo dei valori del 20% è una buona valutazione di partenza al momento. I REIT della sanità, della tecnologia e del residenziale (ad eccezione delle residenze per anziani) continuano a essere scambiati in modo più favorevole sul mercato rispetto a residence, centri commerciali e uffici. Tuttavia tutte le tipologie di immobili sono state interessate da un aumento dei tassi di capitalizzazione impliciti a partire dalla metà di febbraio. I tassi di capitalizzazione impliciti di uffici, strutture retail e residenze per anziani sono aumentati di 200-300 punti base a partire dalla metà di febbraio, mentre i tassi di capitalizzazione impliciti dei settori connessi a tecnologia, sanità ed edilizia abitativa sono saliti di 40-150 punti base dalla metà di febbraio. I REIT sono scesi del 40% circa rispetto al picco di metà febbraio 2020, mentre lo S&P 500 è sceso del 32% nello stesso periodo. Per fare un confronto, i prezzi dei REIT sono scesi del 60% circa durante la crisi finanziaria globale.

L’attualità in sintesi:

· Le richieste di assicurazioni contro la disoccupazione negli Stati Uniti sono balzate a 281.000 in un solo giorno, durante la settimana conclusasi il 14 marzo. Un dato che supera la media su 4 settimane, che è di 232.000 richieste, e indica che il COVID-19 sta iniziando a impattare sul mercato del lavoro statunitense. Prevediamo che i sinistri per perdita di lavoro continueranno ad aumentare nelle prossime settimane e mesi a causa della chiusura delle imprese.

· La Federal Reserve ha introdotto misure importanti, tagliando il tasso dei fondi federali allo 0-0,25% e impegnandosi ad acquistare titoli del Tesoro statunitense e titoli garantiti da ipoteca (MBS) per 700 miliardi di dollari. La Federal Reserve ha anche annunciato diverse agevolazioni di prestito e sostegni ai fondi del mercato monetario per aiutare le imprese e le banche ad ottenere la liquidità necessaria.

· Il Congresso Americano sta lavorando a un pacchetto di stimoli fiscali da 1 a 3 miliardi di dollari per le famiglie degli Stati Uniti. Tra le misure previste ci sono pagamenti in contanti fino a 1.200 dollari per ogni contribuente, 2.400 dollari per le coppie sposate, con l’aggiunta di 500 dollari per ogni figlio. Il pacchetto dovrebbe inoltre garantire 50 miliardi di dollari in prestiti per le compagnie aeree, 8 miliardi per i vettori cargo, 150 miliardi per le imprese e 300 miliardi in prestiti per le piccole imprese.

Fonte : Company

Le mie ricette per la real estate community

Le mie ricette per la real estate community